Dòng tiền được ví như “nhịp tim” của doanh nghiệp. Việc quản lý dòng tiền hiệu quả không chỉ giúp duy trì hoạt động ổn định mà còn là cơ sở để đưa ra các quyết định đầu tư, tài chính chiến lược. Một công cụ quan trọng để doanh nghiệp theo dõi, kiểm soát dòng tiền là báo cáo lưu chuyển tiền tệ. Việc nắm rõ how to report cash flows sẽ giúp nhà quản lý đánh giá chính xác sức khỏe tài chính, dự đoán nhu cầu vốn, đồng thời tối ưu hóa hiệu quả sử dụng nguồn lực.

Bài viết này sẽ hướng dẫn chi tiết từ khái niệm, vai trò, đến nguyên tắc, cơ sở lập báo cáo lưu chuyển tiền tệ, phù hợp cho các doanh nghiệp đang tìm hiểu hoặc triển khai giải pháp kế toán hiện đại.

1. Khái niệm, vai trò của báo cáo lưu chuyển tiền tệ

Khái niệm báo cáo lưu chuyển tiền tệ

Báo cáo lưu chuyển tiền tệ (BCLCTT, hay Cash Flow Statement) là một trong bốn báo cáo tài chính cơ bản của doanh nghiệp. Khác với báo cáo kết quả kinh doanh chỉ phản ánh lợi nhuận, BCLCTT cung cấp cái nhìn trực tiếp về luồng tiền vào – ra của doanh nghiệp trong một kỳ kế toán. Báo cáo này tổng hợp các dòng tiền từ ba hoạt động chính:

- Hoạt động kinh doanh: Thu chi liên quan trực tiếp đến sản xuất, bán hàng, cung cấp dịch vụ.

- Hoạt động đầu tư: Mua sắm, thanh lý tài sản dài hạn, đầu tư tài chính.

- Hoạt động tài chính: Giao dịch vốn, vay nợ, trả nợ, phát hành cổ phiếu, trả cổ tức.

Ngoài ra, BCLCTT thể hiện số dư tiền, tương đương tiền đầu kỳ, cuối kỳ, giúp doanh nghiệp có cái nhìn toàn diện về khả năng duy trì dòng tiền.

Vai trò, ý nghĩa của BCLCTT

BCLCTT không chỉ là báo cáo tài chính mà còn là công cụ quản lý dòng tiền quan trọng, mang lại nhiều giá trị cho doanh nghiệp:

- Đánh giá hiệu quả hoạt động tài chính: Xác định nguồn thu – chi đã được sử dụng đúng mục đích hay chưa.

- Phản ánh mối quan hệ giữa lợi nhuận, dòng tiền thực: Giúp giải thích sự chênh lệch giữa lợi nhuận kế toán, dòng tiền thực tế, hỗ trợ lập kế hoạch tài chính linh hoạt.

- Đánh giá sức khỏe tài chính: Phân tích biến động, cơ cấu dòng tiền thuần giúp nhận định khả năng thanh khoản, an toàn tài chính.

- Dự báo khả năng thanh toán, nhu cầu vốn: Cơ sở lập kế hoạch vay vốn hoặc đầu tư.

- Hỗ trợ lập ngân sách, dự toán: Cho phép doanh nghiệp dự tính các khoản chi tiêu, đầu tư, dòng tiền cần thiết.

- Cung cấp thông tin dòng tiền “thực”: Ít bị tác động bởi các nguyên tắc kế toán, phản ánh sát thực tế.

Nhìn chung, BCLCTT giúp nhà quản trị, nhà đầu tư đánh giá khả năng tạo dòng tiền, mức độ ổn định tài chính, tiềm năng phát triển của doanh nghiệp.

Read more:

- How to create financial statements according to circular 200 most standard

- Sample notes to financial statements theo Thông tư 133 mới

- Hướng dẫn lập bảng cân đối kế toán chuẩn và dễ hiểu

2. Nguyên tắc, cơ sở, yêu cầu lập báo cáo lưu chuyển tiền tệ

Nguyên tắc lập, trình bày BCLCTT

Cách lập báo cáo lưu chuyển tiền tệ phải tuân thủ Chuẩn mực kế toán Việt Nam (đặc biệt là Thông tư 200, Chuẩn mực kế toán số 24), đảm bảo phản ánh đúng bản chất từng giao dịch. Một số nguyên tắc quan trọng:

- Tương đương tiền: Bao gồm các khoản đầu tư ngắn hạn dễ chuyển đổi thành tiền trong vòng 3 tháng, không có rủi ro chuyển đổi.

- Phân loại hoạt động: Ba loại chính gồm kinh doanh, đầu tư, tài chính.

- Báo cáo trên cơ sở thuần: Áp dụng cho các luồng tiền có vòng quay nhanh như mua bán ngoại tệ, đầu tư ngắn hạn, vay/cho vay ≤3 tháng.

- Giao dịch ngoại tệ: Quy đổi theo tỷ giá tại thời điểm phát sinh, đánh giá lại cuối kỳ.

- Giao dịch phi tiền tệ: Các giao dịch không sử dụng tiền (mua tài sản bằng nợ, chuyển nợ thành vốn) không đưa vào BCLCTT.

- Trình bày riêng biệt: Tiền đầu kỳ, cuối kỳ, ảnh hưởng tỷ giá phải tách biệt để đối chiếu với bảng cân đối kế toán.

- Tiền bị hạn chế sử dụng: Phải ghi rõ giá trị, lý do.

- Thanh toán từ vay trực tiếp: Vay để trả nhà cung cấp/nhà thầu vẫn được phân loại theo đúng luồng tiền vào – ra.

- Thanh toán bù trừ, giao dịch REPO/Trái phiếu CP: Tuân thủ nguyên tắc riêng biệt hoặc luồng thuần tùy trường hợp.

Cơ sở lập BCLCTT

BCLCTT được tổng hợp từ các tài liệu kế toán sau:

- Balance sheet

- Report business results

- Narrative report financing

- Báo cáo lưu chuyển tiền tệ kỳ trước

- Sổ chi tiết các tài khoản

- Sổ kế toán tổng hợp, các tài liệu phân bổ khấu hao TSCĐ

Yêu cầu về ghi sổ kế toán

Để lập báo cáo lưu chuyển tiền tệ chính xác, doanh nghiệp cần mở sổ chi tiết, theo dõi luồng tiền cụ thể:

- Sổ chi tiết các khoản phải thu, phải trả, hàng tồn kho theo từng giao dịch.

- Sổ chi tiết các tài khoản tiền (TK 111, 112, 113), phân biệt rõ tiền trả lãi vay (hoạt động kinh doanh/đầu tư), tiền trả gốc vay (hoạt động tài chính).

- Xác định chính xác các khoản tương đương tiền (đầu tư ngắn hạn ≤3 tháng), cộng vào chỉ tiêu cuối kỳ.

Nhờ việc ghi sổ chi tiết, phân loại đúng luồng tiền, doanh nghiệp sẽ dễ dàng thực hiện cách lập báo cáo lưu chuyển tiền tệ chính xác, đầy đủ.

3. Nội dung, phương pháp/cách lập báo cáo lưu chuyển tiền tệ

Để thực hiện cách lập báo cáo lưu chuyển tiền tệ, doanh nghiệp có thể áp dụng hai phương pháp phổ biến: phương pháp trực tiếp, phương pháp gián tiếp. Cả hai đều bao gồm ba phần luồng tiền chính: kinh doanh, đầu tư, tài chính. Điểm khác biệt chính là cách xác định luồng tiền từ hoạt động kinh doanh.

Nội dung chung của BCLCTT

Báo cáo phản ánh sự vận động của dòng tiền theo ba nhóm hoạt động:

| Hoạt động | Mục đích, nội dung | Ví dụ khoản thu/chi chính |

| Kinh doanh | Tiền phát sinh từ hoạt động tạo ra doanh thu, chi phí vận hành | Thu từ bán hàng, chi trả nhà cung cấp, lương nhân viên, trả lãi vay, nộp thuế |

| Đầu tư | Mua sắm, thanh lý tài sản dài hạn, đầu tư tài chính | Mua TSCĐ, chi/thu hồi khoản cho vay, thu lãi cho vay/cổ tức |

| Tài chính | Thay đổi quy mô vốn chủ sở hữu, vốn vay | Phát hành cổ phiếu, thu/chi trả nợ gốc vay, cổ tức chi trả |

Bằng cách phân loại chi tiết, doanh nghiệp nắm rõ nguồn gốc, cách sử dụng dòng tiền, là cơ sở để đưa ra quyết định kinh doanh, tài chính hiệu quả.

Read more: Cách tổng hợp dữ liệu kế toán theo sổ phát sinh chi tiết

Direct method

Phương pháp trực tiếp xác định luồng tiền từ hoạt động kinh doanh bằng cách tổng hợp tiền thu vào – tiền chi ra thực tế theo từng khoản mục:

| Indicators | Content |

| Tiền thu từ bán hàng/dịch vụ | Tổng tiền thu từ doanh thu bán hàng, dịch vụ, tiền bản quyền, thu nợ phải thu kỳ trước |

| Tiền chi trả cho nhà cung cấp | Chi mua hàng hóa, dịch vụ, chi phí sản xuất/kinh doanh |

| Tiền chi trả cho nhân viên | Lương, phụ cấp, thưởng, tạm ứng |

| Tiền lãi vay đã trả | Lãi vay trong kỳ, bao gồm lãi kỳ trước đã trả, trả trước |

| Thuế TNDN đã nộp | Thuế nộp trong kỳ, bao gồm nợ kỳ trước, tạm nộp kỳ sau |

| Tiền thu/chi khác | Bồi thường, phạt, hoàn thuế, ký quỹ, các khoản chi từ quỹ phúc lợi |

| Net cash flow from business operations | Tổng thu – chi theo các khoản trên (các khoản chi thường ghi số âm) |

Phương pháp trực tiếp cho phép nhà quản lý nhìn thấy luồng tiền thực tế chi tiết, từ đó kiểm soát tốt hơn các khoản thu – chi trong kỳ.

Phương pháp gián tiếp

Phương pháp gián tiếp tính luồng tiền từ hoạt động kinh doanh dựa trên lợi nhuận trước thuế, sau đó điều chỉnh các khoản:

- Loại trừ các khoản không bằng tiền hoặc thuộc hoạt động khác

- Khấu hao TSCĐ, BĐSĐT

- Các khoản dự phòng, trích lập quỹ

- Profit/loss from investing activities

- Lãi/lỗ chênh lệch tỷ giá hối đoái

- Interest expense

- Điều chỉnh thay đổi vốn lưu động

- Tăng/giảm các khoản phải thu, phải trả, hàng tồn kho, chi phí trả trước, chứng khoán kinh doanh

- Tiền lãi vay đã trả, thuế TNDN đã nộp, thu/chi khác từ hoạt động kinh doanh

Sau khi điều chỉnh, tổng hợp các khoản sẽ ra lưu chuyển tiền thuần từ hoạt động kinh doanh, giúp doanh nghiệp đánh giá dòng tiền từ hoạt động cốt lõi so với lợi nhuận kế toán.

Tổng hợp các luồng tiền trong kỳ

Sau khi tính toán luồng tiền từ hoạt động kinh doanh, đầu tư, tài chính, doanh nghiệp thực hiện tổng hợp:

| Indicators | Content |

| Lưu chuyển tiền thuần trong kỳ | Tổng thu – chi từ ba hoạt động. MS50 = MS20 + MS30 + MS40 |

| Tiền, tương đương tiền đầu kỳ | Lấy từ bảng cân đối kế toán đầu kỳ |

| Ảnh hưởng thay đổi tỷ giá | Chênh lệch tỷ giá do đánh giá số dư ngoại tệ cuối kỳ |

| Tiền, tương đương tiền cuối kỳ | Tổng MS50 + MS60 + MS61; phải trùng với số dư bảng cân đối cuối kỳ |

Việc tổng hợp chính xác giúp doanh nghiệp theo dõi xu hướng dòng tiền, đảm bảo khả năng thanh khoản, là tiền đề để phân tích cách lập báo cáo lưu chuyển tiền tệ.

4. Hướng dẫn phân tích cách lập báo cáo lưu chuyển tiền tệ

Phân tích BCLCTT là công việc quan trọng để doanh nghiệp đánh giá khả năng tạo dòng tiền, ổn định tài chính, tiềm năng phát triển. Báo cáo này cho thấy cách tiền được sinh ra, sử dụng từ các hoạt động kinh doanh, đầu tư, tài chính. Dưới đây là hướng dẫn chi tiết từng bước.

Bước 1. Tìm hiểu thông tin tổng quan về doanh nghiệp

Trước khi phân tích BCLCTT, doanh nghiệp cần nắm rõ bối cảnh hoạt động:

- Lĩnh vực kinh doanh, mô hình hoạt động: Ví dụ, doanh nghiệp sản xuất có dòng tiền từ bán hàng, thu hồi công nợ; doanh nghiệp dịch vụ có dòng tiền chủ yếu từ phí dịch vụ, thanh toán lương.

- Quy mô tài chính: Doanh nghiệp lớn với nhiều chi nhánh sẽ có dòng tiền phức tạp hơn, cần phân tách luồng tiền theo dự án hoặc khu vực.

- Đặc thù chu kỳ kinh doanh: Một số ngành có mùa vụ, đỉnh bán hàng hoặc nhu cầu đầu tư vào cuối năm, ảnh hưởng đến dòng tiền.

Việc hiểu tổng quan giúp đặt các phân tích dòng tiền vào đúng ngữ cảnh, từ đó đánh giá chính xác hiệu quả hoạt động.

Bước 2. Phân tích chi tiết từng nhóm hoạt động

BCLCTT được phân loại theo ba hoạt động chính, mỗi hoạt động phản ánh cách dòng tiền được tạo ra, sử dụng:

- Hoạt động kinh doanh

- Mục tiêu: Đánh giá khả năng tạo ra tiền từ hoạt động cốt lõi.

- Các khoản thu/chi cần xem xét:

- Tiền thu từ bán hàng, cung cấp dịch vụ, bản quyền, hợp đồng…

- Tiền chi trả nhà cung cấp, chi phí nhân công, trả lãi vay, nộp thuế.

- Phân tích:

- Nếu tiền thu > tiền chi, dòng tiền kinh doanh tích cực → doanh nghiệp có khả năng tự tài trợ.

- Nếu tiền chi > tiền thu, dòng tiền âm → cần xem xét quản lý công nợ, tồn kho, chi phí vận hành.

- Hoạt động đầu tư

- Mục tiêu: Đánh giá chi tiêu, thu hồi từ tài sản dài hạn, đầu tư tài chính.

- Các khoản thu/chi chính:

- Chi mua TSCĐ, tài sản dài hạn, chi/thu hồi khoản cho vay.

- Thu lãi cho vay, cổ tức, lợi nhuận từ đầu tư tài chính.

- Phân tích:

- Dòng tiền âm từ đầu tư thường xuất hiện khi doanh nghiệp mở rộng hoặc mua sắm tài sản lớn.

- Dòng tiền dương cho thấy thu hồi vốn từ các khoản đầu tư trước đó.

- Cần xem xét tỷ lệ dòng tiền đầu tư so với tổng dòng tiền để đánh giá khả năng tài trợ, rủi ro thanh khoản.

- Hoạt động tài chính

- Mục tiêu: Đánh giá việc huy động vốn, trả nợ.

- Các khoản thu/chi chính:

- Thu từ phát hành cổ phiếu, vay ngân hàng.

- Chi trả nợ gốc, mua lại cổ phiếu, chi cổ tức.

- Phân tích:

- Dòng tiền dương nhiều → doanh nghiệp đang huy động vốn, mở rộng kinh doanh.

- Dòng tiền âm → chi trả nợ hoặc trả cổ tức, cần kiểm tra khả năng cân đối với dòng tiền kinh doanh.

Bước 3. Phân tích các chỉ tiêu quan trọng

Các chỉ tiêu chính trong BCLCTT giúp doanh nghiệp đánh giá tình hình dòng tiền:

- Lưu chuyển tiền thuần trong kỳ: Tổng dòng tiền dương hoặc âm từ tất cả hoạt động. Dòng tiền dương liên tục là dấu hiệu tốt; dòng tiền âm kéo dài cảnh báo nguy cơ thanh khoản.

- Tiền, tương đương tiền đầu kỳ & cuối kỳ: Phản ánh biến động tiền mặt, khả năng đáp ứng nhu cầu chi tiêu.

- Tỷ lệ dòng tiền hoạt động kinh doanh / lợi nhuận trước thuế: Giúp đánh giá xem lợi nhuận có thực sự tạo ra tiền mặt hay chỉ là lợi nhuận “ảo” trên sổ sách.

Bước 4. So sánh, đối chiếu, đánh giá xu hướng

- So sánh với kỳ trước: Nhận biết xu hướng dòng tiền tăng hay giảm.

- Đối chiếu với doanh nghiệp cùng ngành: Xác định vị thế tài chính, kiểm soát rủi ro.

- Phân tích biến động bất thường: Dòng tiền kinh doanh âm trong khi lợi nhuận cao → cảnh báo quản lý công nợ, hàng tồn kho.

Bước 5. Đưa ra kết luận, nhận định

Sau khi phân tích, doanh nghiệp nên tổng hợp:

- Khả năng tạo dòng tiền từ hoạt động cốt lõi

- Mức độ ổn định tài chính, thanh khoản

- Cơ hội đầu tư, mở rộng hoặc rủi ro cần quản lý

Những nhận định này sẽ hỗ trợ ra quyết định quản trị, đầu tư hoặc huy động vốn, giúp doanh nghiệp vận hành hiệu quả, bền vững.

5. Phân biệt báo cáo lưu chuyển tiền tệ & bảng cân đối kế toán

Hiểu rõ sự khác biệt giữa BCLCTT, bảng cân đối kế toán giúp doanh nghiệp đánh giá đầy đủ sức khỏe tài chính:

| Chỉ tiêu so sánh | Balance sheet | Statements of cash flows |

| Meaning | Phản ánh tài sản, nguồn vốn tại thời điểm lập báo cáo | Phản ánh biến động luồng tiền trong kỳ |

| Role | Dựa trên đó đánh giá lãi/lỗ doanh nghiệp | Nhận biết luồng tiền, khả năng thanh khoản |

| Mối quan hệ | Lập độc lập, không dựa trên BCLCTT | Được lập dựa trên bảng cân đối kế toán, báo cáo kết quả kinh doanh, sổ chi tiết |

Sự kết hợp giữa hai báo cáo này giúp doanh nghiệp vừa thấy tổng quan tài sản, nợ, vốn, vừa kiểm soát dòng tiền thực tế, từ đó lập kế hoạch tài chính, ra quyết định chiến lược chính xác hơn.

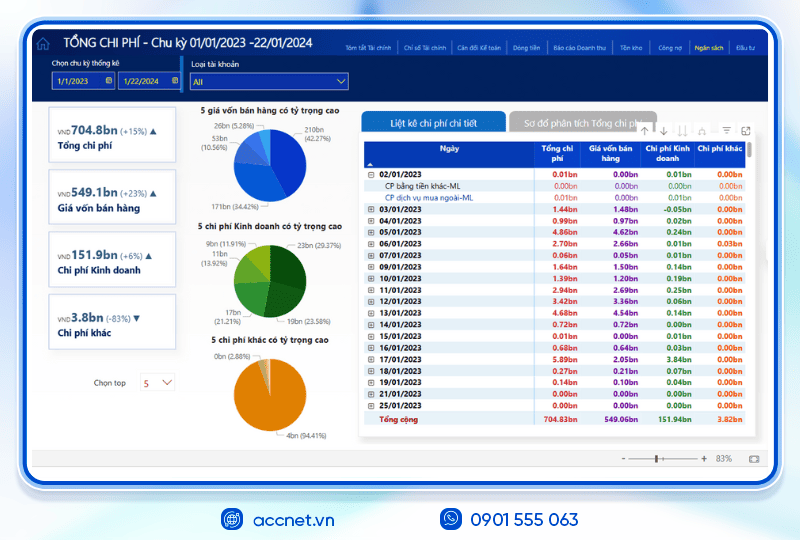

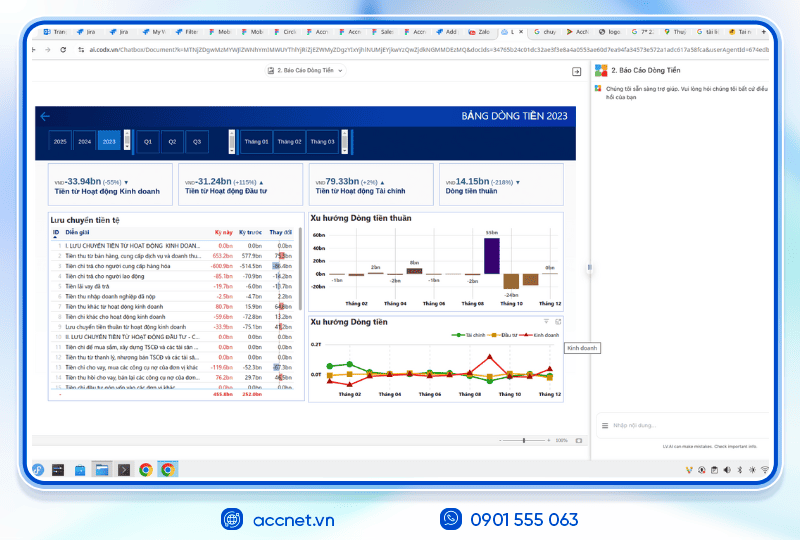

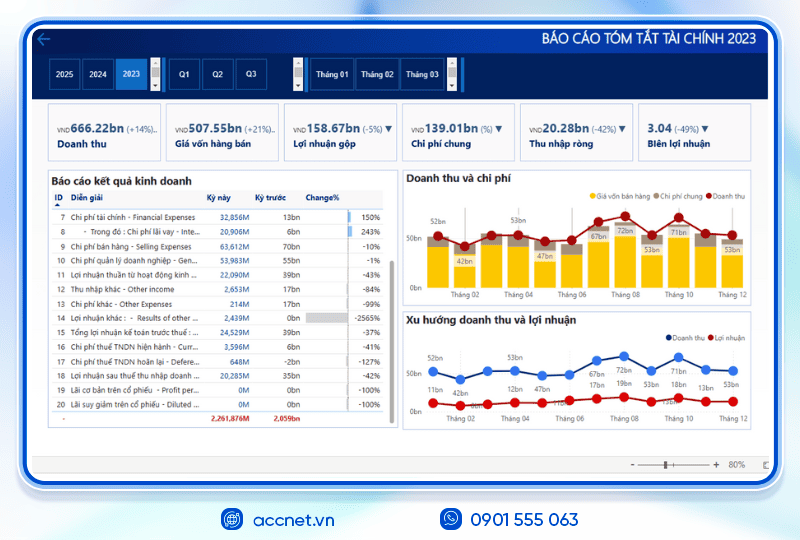

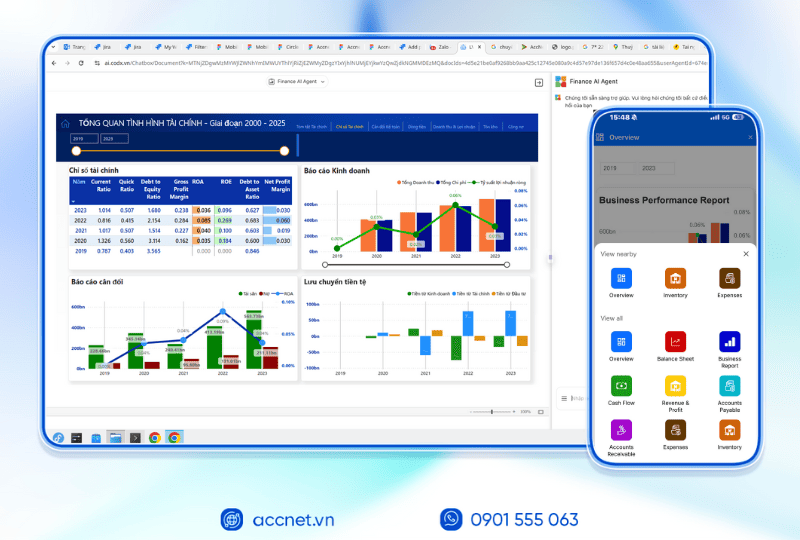

6. Ứng dụng AccNet ERP trong cách lập báo cáo lưu chuyển tiền tệ

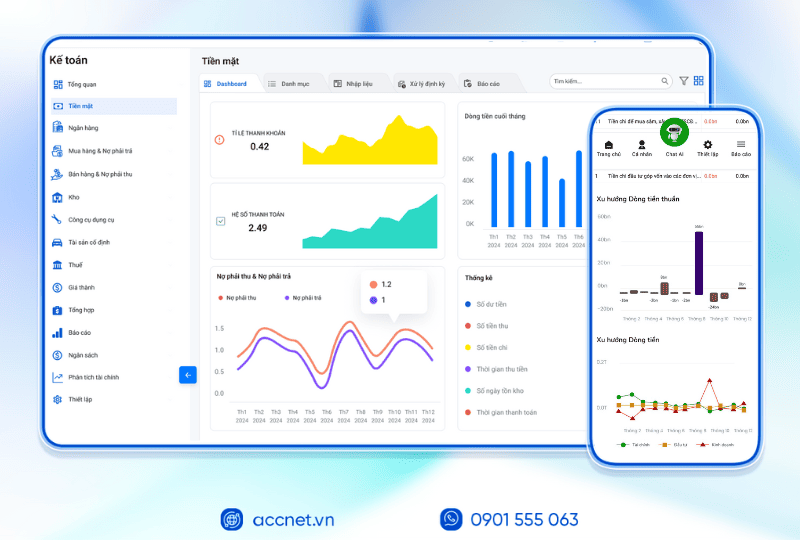

Đối với doanh nghiệp hiện đại, việc lập BCLCTT thủ công có thể tốn thời gian, dễ sai sót, khó tổng hợp dữ liệu từ nhiều nguồn. AccNet ERP là giải pháp phần mềm kế toán tích hợp, giúp:

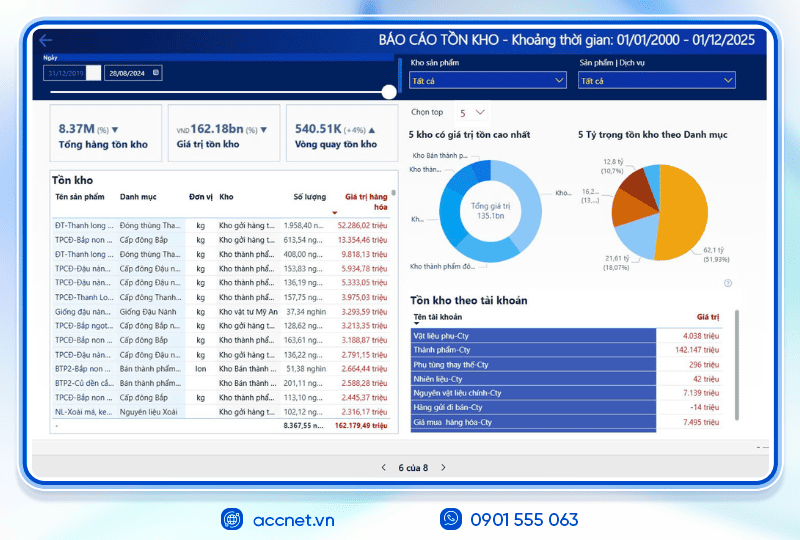

- Tự động hóa luồng dữ liệu: Hệ thống tổng hợp tự động từ các sổ chi tiết, bảng cân đối, báo cáo kết quả kinh doanh, đảm bảo tính chính xác tuyệt đối.

- Hỗ trợ cả hai phương pháp lập báo cáo: Trực tiếp, gián tiếp, giúp doanh nghiệp lựa chọn cách trình bày phù hợp với nhu cầu quản lý.

- Phân loại luồng tiền thông minh: Dễ dàng phân biệt luồng tiền kinh doanh, đầu tư, tài chính, đồng thời quản lý tiền, tương đương tiền đầu/kết kỳ.

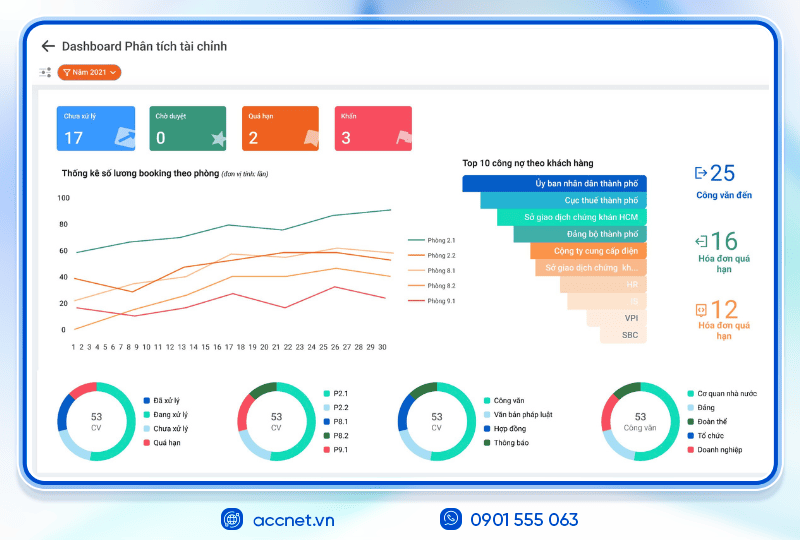

- Phân tích, trực quan hóa: Cung cấp biểu đồ, báo cáo chi tiết, đánh giá xu hướng dòng tiền, cảnh báo rủi ro thanh khoản.

- Tiết kiệm thời gian, nâng cao hiệu quả: Giảm thiểu công sức ghi sổ thủ công, tập trung nguồn lực vào quyết định chiến lược, quản trị tài chính.

Nhờ AccNet ERP, việc cách lập báo cáo lưu chuyển tiền tệ trở nên nhanh chóng, chính xác, có thể trực quan hóa dữ liệu theo thời gian thực, đáp ứng yêu cầu quản lý tài chính thông minh cho doanh nghiệp.

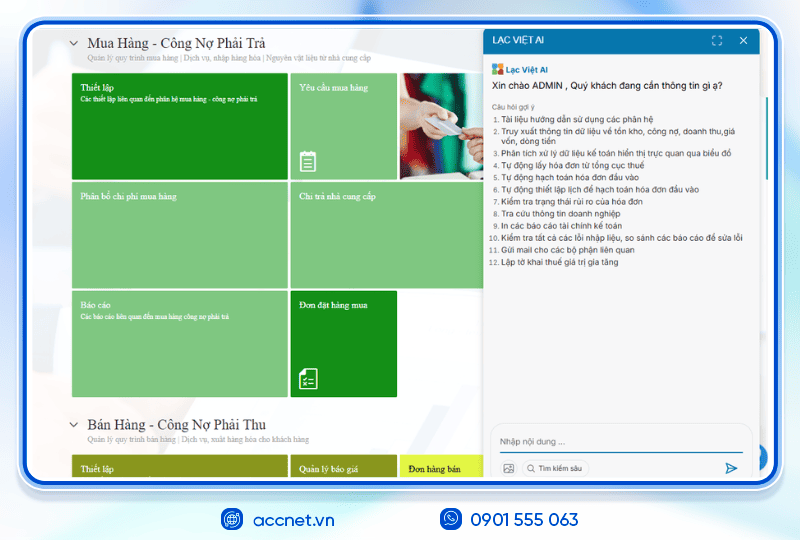

PHẦN MỀM KẾ TOÁN ACCNET ERP TÍCH HỢP “TRỢ LÝ TÀI CHÍNH AI”

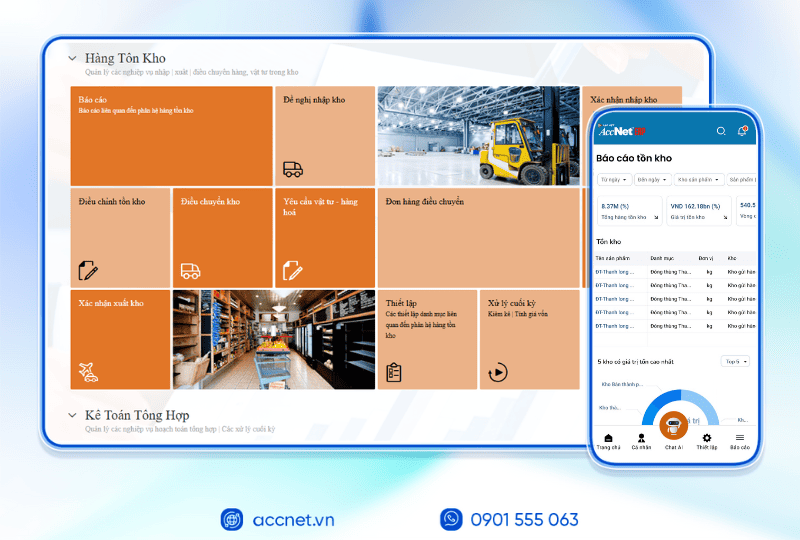

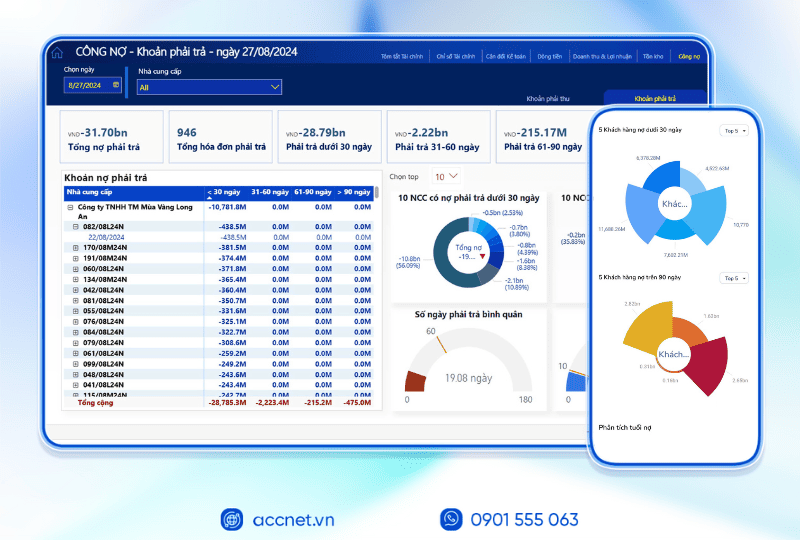

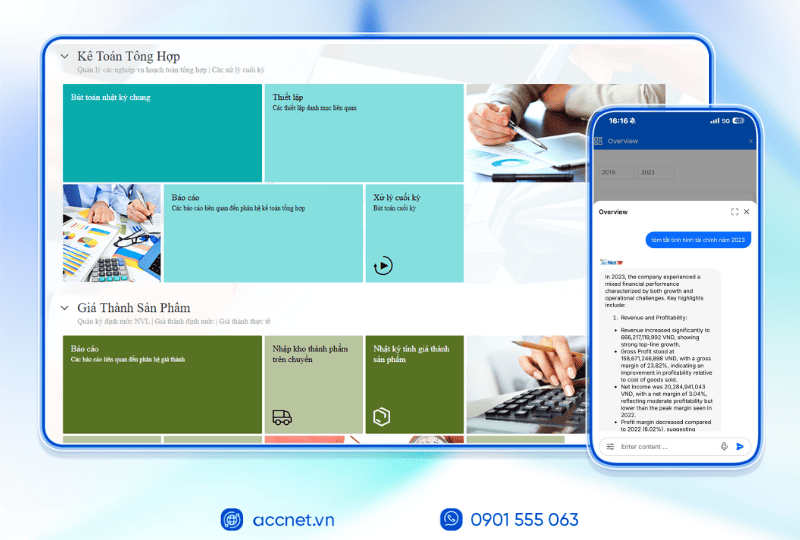

With 7 phân hệ lõi tích hợp từ kế toán, bán hàng, mua hàng, sản xuất, kho vận, nhân sự đến phân phối, phần mềm quản lý doanh nghiệp AccNet ERP tạo nên một hệ sinh thái quản trị tài chính – điều hành khép kín, đồng bộ thông tin xuyên suốt:

- Tài chính – Kế toán: Quản lý quỹ, ngân hàng, tài sản, giá thành, công nợ, sổ sách tổng hợp. Hơn 100 mẫu báo cáo quản trị tài chính được cập nhật tự động, đúng chuẩn kế toán Việt Nam.

- Sales: Theo dõi chu trình bán hàng, từ báo giá, hợp đồng đến hóa đơn, cảnh báo công nợ, hợp đồng đến hạn.

- Mua hàng – Nhà cung cấp: Phê duyệt đa cấp, tự động tạo phiếu nhập kho từ email, kiểm tra chất lượng đầu vào.

- Kho vận – Tồn kho: Đối chiếu kho thực tế và sổ sách kế toán, kiểm soát bằng QRCode, RFIF, kiểm soát cận date, tồn kho chậm luân chuyển, phân tích hiệu quả sử dụng vốn.

- Sản xuất: Giám sát nguyên vật liệu, tiến độ sản xuất theo ca/kế hoạch, phân tích năng suất từng công đoạn.

- Phân phối – Bán lẻ: Kết nối máy quét mã vạch, máy in hóa đơn, đồng bộ tồn kho tại từng điểm bán theo thời gian thực.

- Nhân sự – Tiền lương: Theo dõi hồ sơ, tính lương thưởng, đánh giá hiệu suất, lập kế hoạch ngân sách nhân sự.

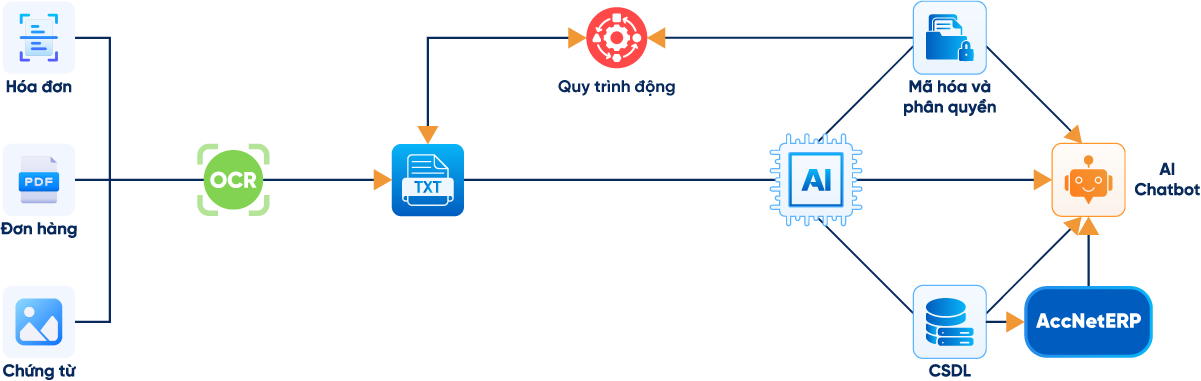

TÍCH HỢP TRỢ LÝ TÀI CHÍNH KẾ TOÁN AI - RA MẮT 2025

AccNet ERP là một nền tảng công nghệ mở, tích hợp các giải pháp tiên tiến như:

- Phân tích tài chính 24/7 trên cả desktop & mobile: Tư vấn tài chính dựa trên BI Financial Dashboard chứa số liệu thực tế chỉ trong vài phút.

- Dự báo xu hướng và rủi ro tài chính: Dự báo rủi ro, xu hướng về mọi chỉ số tài chính từ lịch sử dữ liệu. Đưa ra gợi ý, hỗ trợ ra quyết định.

- Tra cứu thông tin chỉ trong vài giây: Tìm nhanh tồn kho, công nợ, doanh thu, giá vốn, dòng tiền,… thông qua các cuộc trò chuyện

- Tự động nghiệp vụ hóa đơn/chứng từ: Nhập liệu hóa đơn, kiểm tra lỗi, thiết lập lịch hạch toán chứng từ, kết xuất file, gửi mail,...

DOANH NGHIỆP ĐƯỢC GÌ KHI TRIỂN KHAI ACCNET ERP?

✅ Quản lý tài chính chủ động – Không còn “bơi trong số liệu rời rạc”

- Automate 80% of the accounting profession standards, the Ministry of Finance

- AI support phân tích báo cáo tài chính - Financial Dashboard real-time

- Đồng bộ dữ liệu real-time, mở rộng phân hệ linh hoạt & vận hành đa nền tảng

- Tích hợp ngân hàng điện tử, hóa đơn điện tử, phần mềm khác…, kết nối với hệ thống kê khai thuế HTKK

✅ Hiệu quả rõ rệt khi ứng dụng trợ lý tài chính AI

- Giảm 20–30% chi phí vận hành nhờ kiểm soát ngân sách theo từng phòng ban

- Tăng 40% hiệu quả sử dụng dòng tiền, dòng tiền ra/vào được cập nhật theo thời gian thực

- Thu hồi công nợ đúng hạn >95%reduce losses and bad debts

- Cut 50% aggregate time & financial analysis

- Business tiết kiệm từ 500 triệu đến 1 tỷ đồng/nămincrease the efficient use of capital when deploying AccNet ERP

ĐĂNG KÝ NHẬN DEMO NGAY

Vui lòng điền các thông tin vào form chúng tôi sẽ liên hệ lại với bạn trong 24h làm việc.

KHÁCH HÀNG TIÊU BIỂU ĐÃ VÀ ĐANG TRIỂN KHAI ACCNET ERP

✅ Demo miễn phí full tính năng

✅ Báo giá cá nhân hóa theo quy mô doanh nghiệp

✅ Tư vấn 1:1 cùng chuyên gia có nhiều kinh nghiệm

Việc nắm vững how to report cash flows là bước quan trọng để doanh nghiệp quản lý dòng tiền, duy trì khả năng thanh khoản, đảm bảo hoạt động kinh doanh bền vững. Qua các phương pháp trực tiếp, gián tiếp, doanh nghiệp có thể:

- Xác định chính xác luồng tiền từ hoạt động kinh doanh, đầu tư, tài chính.

- Phân tích dòng tiền thuần, đánh giá xu hướng, sức khỏe tài chính.

- Đưa ra quyết định về huy động vốn, đầu tư, chi trả nợ, tối ưu hóa nguồn lực.

BCLCTT không chỉ là công cụ báo cáo mà còn là kim chỉ nam trong quản trị tài chính, giúp doanh nghiệp dự đoán, ứng phó kịp thời với các rủi ro dòng tiền, đồng thời tận dụng cơ hội tăng trưởng.

CONTACT INFORMATION:

- ACCOUNTING SOLUTIONS COMPREHENSIVE ACCNET

- 🏢 Head office: 23 Nguyen Thi huynh, Ward 8, Phu Nhuan District, ho chi minh CITY.CITY

- ☎️ Hotline: 0901 555 063

- 📧 Email: accnet@lacviet.com.vn

- 🌐 Website: https://accnet.vn/

Theme: