The use of loans to assets has become a financial strategy important for many businesses. This article AccNet will provide a comprehensive look at “assets from loans”, from the concept, the characteristics, to the way accounting details. At the same time, Accnet will analyze the benefits, risks, and solutions optimized to help your business effectively manage type this exceptional property.

1. Definitions of assets from loan funds

Assets from loan funds are the assets are investment business/shopping thanks to funding from short-term loans/long term. These assets can include fixed assets, real estate investing, the long-term investments. These assets usually have great value, bring economic benefits in the long term.

This property is divided into two main groups:

- Fixed assets: includes fixed assets tangible (machinery, factories), fixed assets, intangible (rights management software).

- Assets long-term investments: includes investments in real estate or other companies with the aim of profitability long-term.

2. Accounting of assets from loan funds

The accounting of this property requires full recognition of transactions from the moment of receiving loans, purchase of assets, payment, noted the interest on the loan until the complete loan. Below are the detailed steps each stage:

2.1. Get loan to form fixed assets

When businesses get loans from banks or financial institutions to use on the acquisition/construction of fixed assets.

- Debt TK 111/112: Cash or bank deposits.

- Have TK 3411: long-term Loans.

For example: Business loans 2 billion VND from the bank to buy machinery.

- Debt TK 112: 2,000,000,000 VND.

- Have TK 3411: 2,000,000,000 VND.

Read more:

2.2. Purchase of fixed assets loans

Assets from loan funds can be tangible assets (machinery, factories) or intangible (software, copyright). Recorded value of assets including shopping expenses, other costs related.

- Debt TK 211: fixed Assets tangible.

- Debt TK 133: VAT deductible (if any).

- Have TK 331: pay the seller (or TK 112 if immediate payment).

For example: Business buy machine price 1,800 million VND (no VAT 10%), the total value of pay is 1,980 million VND.

- Debt TK 211: 1,800,000,000 VND.

- Debt TK 133: 180,000,000 USD.

- Have TK 331: 1,980,000,000 VND.

2.3. Accounting of assets from loan funds as payment for supplier

After receipt of goods, businesses use loans to pay for the supplier.

- Debt TK 331: pay the seller.

- Have TK 112: bank deposits.

For example, the Business paid the entire amount 1,980 million VND for supplier loans.

- Debt TK 331: 1,980,000,000 VND.

- Have TK 112: 1,980,000,000 VND.

2.4. Recorded interest on the loan during the loan use

- a) If interest is capitalized (in the phase of construction investment)

Interest is capitalized as fixed assets, unfinished, not yet put into use.

- Debt TK 241: construction in progress.

- Have TK 112: bank deposits (or TK 335 if unpaid).

For example: During the construction phase of the factory, the entrepreneur pays interest on the loan of 50 million VND, is capitalized.

- Debt TK 241: 50,000,000 VNĐ.

- Have TK 112: 50,000,000 VNĐ.

- b) If interest on the loan recorded in financial expenses (after the property has been completed)

After fixed assets, finished, interest on loans is recorded in finance costs.

- Debt TK 635: financial Costs.

- Have TK 112: bank deposits (or TK 335 if unpaid).

For example: Business pay interest on the loan of 30 million VND, recorded in finance costs.

- Debt TK 635: 30,000,000 VND.

- Have TK 112: 30,000,000 VND.

2.5. Accounting of assets from loan funds when recorded depreciation of fixed assets

After the fixed asset is put into use, to conduct business depreciation.

- Debt TK 154/627/641/642: production Costs business (depending on the intended use of the property).

- Have TK 214: the wear and tear of fixed assets.

For example, machinery is put to use with the rate of depreciation is 10 million VND.

- Debt TK 627: 10,000,000 VNĐ.

- Have TK 214: 10,000,000 VNĐ.

2.6. Accounting of assets from loan funds when payment of the loan principal

When the business repay the original loan bank, make a recording of reducing balance of the loan account.

- Debt TK 3411: long-term Loans.

- Have TK 112: bank deposits.

For example: Business pay 500 million principal amount of loans the bank.

- Debt TK 3411: 500,000,000 VND.

- Have TK 112: 500,000,000 VND.

3. Benefits and risks of property is formed from borrowed funds

3.1. Benefits

- Businesses can use borrowed funds to invest in property value without waiting for capital accumulation.

- Capital loans to help businesses involved in large projects, taking advantage of opportunities in the market.

- If the property brings higher profit interest on the loan, the business can increase the net asset value.

Read more:

3.2. Risks

- Interest expense can increase the financial pressure, especially when the property does not bring the expected profit.

- Teen plan cash flow clarity can make businesses lose the ability to repay the loan.

- Not the repayment of a debt can affect a credit score, ability to borrow funds in the future.

According to a report in the year 2024, 60% of small and medium enterprises in Vietnam, the use of loans to formation of fixed assets. However, 30% of which have difficulty in paying the debt, which led to a decrease in the prestigious financial ability to borrow capital to the next.

4. The optimal solution to manage assets from loan funds

Business problems often encountered when managing assets, which is formed from loans:

- Some businesses do not properly apply rules of capitalization of interest on loans, financial reports are not correct.

- Many businesses do not plan cash flow details, leading to pressure in the repayment of interest on loans.

- Many businesses still use manual methods or Excel spreadsheet to manage the property, which leads to errors in tracking and status updates of the property.

Phần mềm quản lý tài chính - kế toán AccNet ERP chuyên dụng giúp doanh nghiệp tự động hóa các công việc liên quan đến ghi nhận, quản lý, theo dõi tài sản hình thành từ vốn vay. Phần mềm này hỗ trợ doanh nghiệp quản lý tài sản hiệu quả, từ ghi nhận ban đầu đến kiểm soát định kỳ.

Advantages of the software:

- Capitalization of interest cost allocation depreciation a automatic way.

- Track the status of assets, cash flow, loan repayment, transaction history.

PHẦN MỀM KẾ TOÁN ACCNET ERP TÍCH HỢP “TRỢ LÝ TÀI CHÍNH AI”

With 7 phân hệ lõi tích hợp từ kế toán, bán hàng, mua hàng, sản xuất, kho vận, nhân sự đến phân phối, phần mềm quản lý doanh nghiệp AccNet ERP tạo nên một hệ sinh thái quản trị tài chính – điều hành khép kín, đồng bộ thông tin xuyên suốt:

- Tài chính – Kế toán: Quản lý quỹ, ngân hàng, tài sản, giá thành, công nợ, sổ sách tổng hợp. Hơn 100 mẫu báo cáo quản trị tài chính được cập nhật tự động, đúng chuẩn kế toán Việt Nam.

- Sales: Theo dõi chu trình bán hàng, từ báo giá, hợp đồng đến hóa đơn, cảnh báo công nợ, hợp đồng đến hạn.

- Mua hàng – Nhà cung cấp: Phê duyệt đa cấp, tự động tạo phiếu nhập kho từ email, kiểm tra chất lượng đầu vào.

- Kho vận – Tồn kho: Đối chiếu kho thực tế và sổ sách kế toán, kiểm soát bằng QRCode, RFIF, kiểm soát cận date, tồn kho chậm luân chuyển, phân tích hiệu quả sử dụng vốn.

- Sản xuất: Giám sát nguyên vật liệu, tiến độ sản xuất theo ca/kế hoạch, phân tích năng suất từng công đoạn.

- Phân phối – Bán lẻ: Kết nối máy quét mã vạch, máy in hóa đơn, đồng bộ tồn kho tại từng điểm bán theo thời gian thực.

- Nhân sự – Tiền lương: Theo dõi hồ sơ, tính lương thưởng, đánh giá hiệu suất, lập kế hoạch ngân sách nhân sự.

TÍCH HỢP TRỢ LÝ TÀI CHÍNH KẾ TOÁN AI - RA MẮT 2025

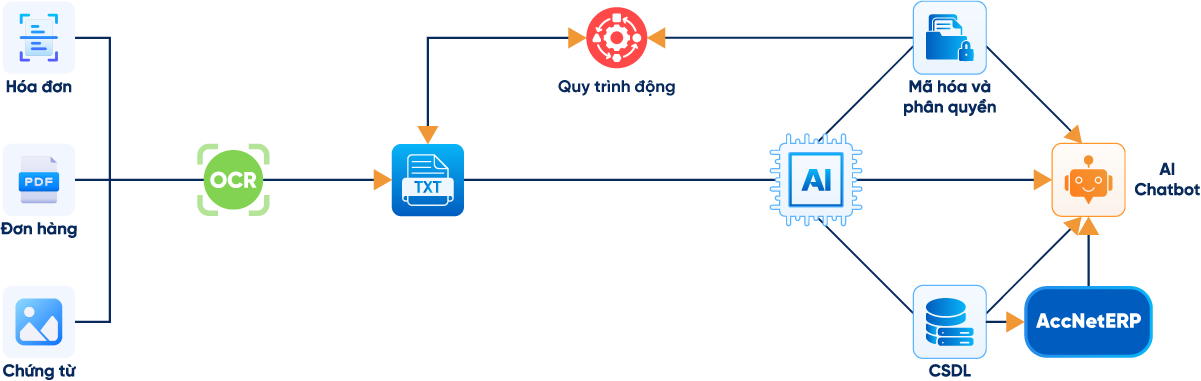

AccNet ERP là một nền tảng công nghệ mở, tích hợp các giải pháp tiên tiến như:

- Phân tích tài chính 24/7 trên cả desktop & mobile: Tư vấn tài chính dựa trên BI Financial Dashboard chứa số liệu thực tế chỉ trong vài phút.

- Dự báo xu hướng và rủi ro tài chính: Dự báo rủi ro, xu hướng về mọi chỉ số tài chính từ lịch sử dữ liệu. Đưa ra gợi ý, hỗ trợ ra quyết định.

- Tra cứu thông tin chỉ trong vài giây: Tìm nhanh tồn kho, công nợ, doanh thu, giá vốn, dòng tiền,… thông qua các cuộc trò chuyện

- Tự động nghiệp vụ hóa đơn/chứng từ: Nhập liệu hóa đơn, kiểm tra lỗi, thiết lập lịch hạch toán chứng từ, kết xuất file, gửi mail,...

DOANH NGHIỆP ĐƯỢC GÌ KHI TRIỂN KHAI ACCNET ERP?

✅ Quản lý tài chính chủ động – Không còn “bơi trong số liệu rời rạc”

- Automate 80% of the accounting profession standards, the Ministry of Finance

- AI support phân tích báo cáo tài chính - Financial Dashboard real-time

- Đồng bộ dữ liệu real-time, mở rộng phân hệ linh hoạt & vận hành đa nền tảng

- Tích hợp ngân hàng điện tử, hóa đơn điện tử, phần mềm khác…, kết nối với hệ thống kê khai thuế HTKK

✅ Hiệu quả rõ rệt khi ứng dụng trợ lý tài chính AI

- Giảm 20–30% chi phí vận hành nhờ kiểm soát ngân sách theo từng phòng ban

- Tăng 40% hiệu quả sử dụng dòng tiền, dòng tiền ra/vào được cập nhật theo thời gian thực

- Thu hồi công nợ đúng hạn >95%reduce losses and bad debts

- Cut 50% aggregate time & financial analysis

- Business tiết kiệm từ 500 triệu đến 1 tỷ đồng/nămincrease the efficient use of capital when deploying AccNet ERP

ĐĂNG KÝ NHẬN DEMO NGAY

Vui lòng điền các thông tin vào form chúng tôi sẽ liên hệ lại với bạn trong 24h làm việc.

KHÁCH HÀNG TIÊU BIỂU ĐÃ VÀ ĐANG TRIỂN KHAI ACCNET ERP

✅ Demo miễn phí full tính năng

✅ Báo giá cá nhân hóa theo quy mô doanh nghiệp

✅ Tư vấn 1:1 cùng chuyên gia có nhiều kinh nghiệm

Tài sản hình thành từ vốn vay là một nguồn lực quan trọng giúp doanh nghiệp mở rộng quy mô, tăng cường năng lực cạnh tranh. Tuy nhiên, việc quản lý tài sản này đòi hỏi sự chính xác, chuyên môn cao. Bằng cách áp dụng các giải pháp tối ưu như sử dụng phần mềm AccNet Asset có thể tận dụng tối đa lợi ích từ tài sản được hình thành từ vốn vay, đồng thời giảm thiểu rủi ro tài chính. Hãy tối ưu hóa quản lý tài sản được hình thành từ vốn vay ngay hôm nay với giải pháp quản lý tài chính - tài sản AccNet ERP!

CONTACT INFORMATION:- ACCOUNTING SOLUTIONS COMPREHENSIVE ACCNET

- 🏢 Head office: 23 Nguyen Thi huynh, Ward 8, Phu Nhuan District, ho chi minh CITY.CITY

- ☎️ Hotline: 0901 555 063

- 📧 Email: accnet@lacviet.com.vn

- 🌐 Website: https://accnet.vn/

Theme: