Hóa đơn bị loại là trường hợp hóa đơn do doanh nghiệp phát hành hoặc nhận được nhưng không được cơ quan thuế chấp nhận do vi phạm các quy định về lập và sử dụng hóa đơn. Những lý do phổ biến dẫn đến việc hóa đơn bị loại bao gồm sai sót về thông tin trên hóa đơn, hóa đơn không có chữ ký, con dấu của người bán, hóa đơn giả mạo, không rõ nguồn gốc. Vậy hóa đơn bị loại hạch toán như thế nào? Dưới đây là hướng dẫn chi tiết về các trường hợp hạch toán hóa đơn bị loại, kèm theo ví dụ cụ thể. Hãy cùng AccNet tìm hiểu ngay!

1. Hạch toán hóa đơn mua hàng bị loại như thế nào?

Trường hợp 1: Hóa đơn không đủ điều kiện khấu trừ thuế GTGT đầu vào

|

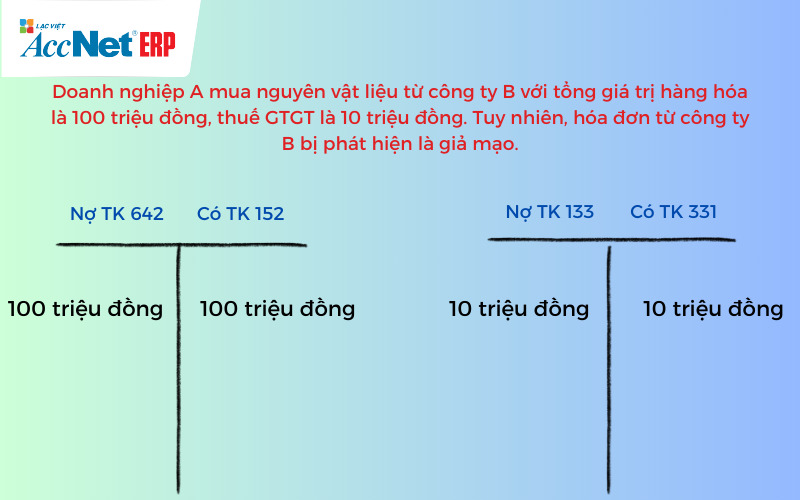

Doanh nghiệp A mua nguyên vật liệu từ công ty B với tổng giá trị hàng hóa là 100 triệu đồng, thuế GTGT là 10 triệu đồng. Tuy nhiên, hóa đơn từ công ty B bị phát hiện là giả mạo. Khi đó, doanh nghiệp A phải hạch toán như sau:

Bút toán điều chỉnh:

- Nợ TK 642 (Chi phí quản lý doanh nghiệp): 100 triệu đồng.

- Có TK 133 (Thuế GTGT được khấu trừ): 10 triệu đồng.

Xem thêm:

Trường hợp 2: Hạch toán hóa đơn bị loại sau khi đã thanh toán như thế nào?

|

Doanh nghiệp C mua thiết bị từ nhà cung cấp D với giá trị 50 triệu đồng, đã thanh toán đầy đủ. Sau đó, cơ quan thuế phát hiện hóa đơn này không hợp lệ.

Bút toán điều chỉnh:

- Nợ TK 138 (Phải thu khác): 50 triệu đồng.

- Có TK 642 (Chi phí quản lý doanh nghiệp): 50 triệu đồng.

2. Hạch toán hóa đơn bán hàng bị loại như thế nào?

Trường hợp 1: Hạch toán hóa đơn bán hàng không hợp lệ

|

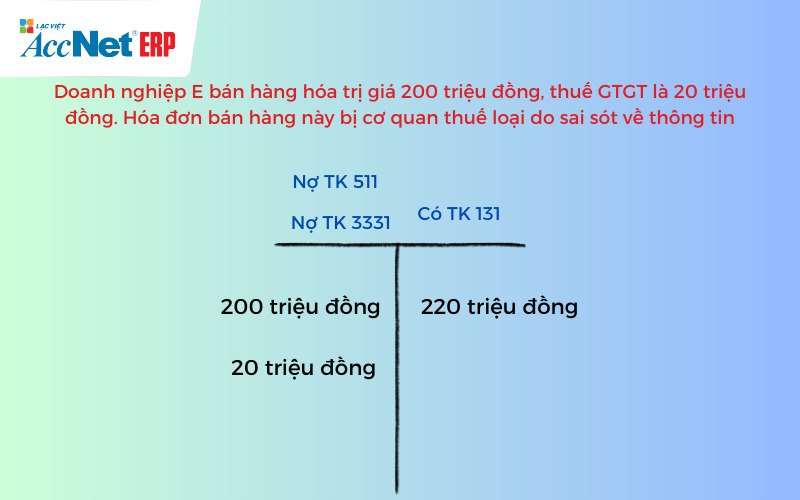

Doanh nghiệp E bán hàng hóa trị giá 200 triệu đồng, thuế GTGT là 20 triệu đồng. Hóa đơn bán hàng này bị cơ quan thuế loại do sai sót về thông tin

Bút toán điều chỉnh:

- Nợ TK 511 (Doanh thu bán hàng và cung cấp dịch vụ): 200 triệu đồng.

- Có TK 3331 (Thuế GTGT phải nộp): 20 triệu đồng.

Trường hợp 2: Hạch toán hóa đơn bị loại sau khi đã kê khai thuế GTGT như thế nào?

|

|

Doanh nghiệp F đã kê khai thuế GTGT từ một hóa đơn bán hàng trị giá 500 triệu đồng, thuế GTGT 50 triệu đồng

Bút toán điều chỉnh:

- Nợ TK 3331 (Thuế GTGT phải nộp): 50 triệu đồng.

- Có TK 511 (Doanh thu bán hàng và cung cấp dịch vụ): 500 triệu đồng.

Đọc thêm:

3. Hạch toán hóa đơn chi phí văn phòng, điện nước bị loại

|

Doanh nghiệp G đã ghi nhận chi phí điện nước tháng 5 là 10 triệu đồng, thuế GTGT 1 triệu đồng.

Bút toán điều chỉnh:

- Nợ TK 642 (Chi phí quản lý doanh nghiệp): 10 triệu đồng.

- Có TK 133 (Thuế GTGT được khấu trừ): 1 triệu đồng.

4. Hạch toán hóa đơn lãi vay, chi phí tài chính bị loại như thế nào?

|

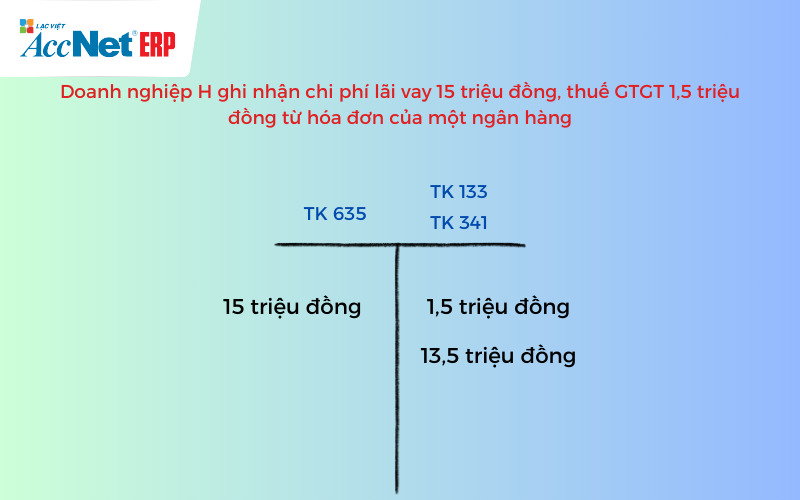

Doanh nghiệp H ghi nhận chi phí lãi vay 15 triệu đồng, thuế GTGT 1,5 triệu đồng từ hóa đơn của một ngân hàng.

Bút toán điều chỉnh:

- Nợ TK 635 (Chi phí tài chính): 15 triệu đồng.

- Có TK 133 (Thuế GTGT được khấu trừ): 1,5 triệu đồng.

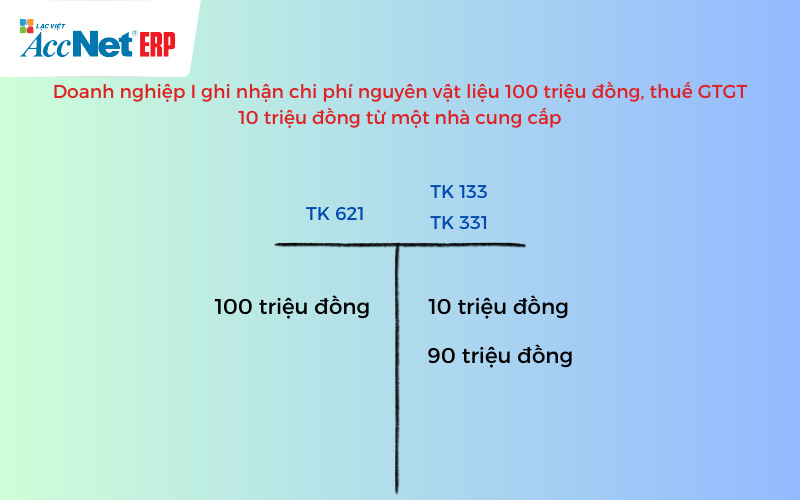

5. Hạch toán hóa đơn chi phí nguyên vật liệu, công cụ dụng cụ bị loại

|

Doanh nghiệp I ghi nhận chi phí nguyên vật liệu 100 triệu đồng, thuế GTGT 10 triệu đồng từ một nhà cung cấp

Bút toán điều chỉnh:

- Nợ TK 621 (Chi phí nguyên vật liệu trực tiếp): 100 triệu đồng.

- Có TK 133 (Thuế GTGT được khấu trừ): 10 triệu đồng.

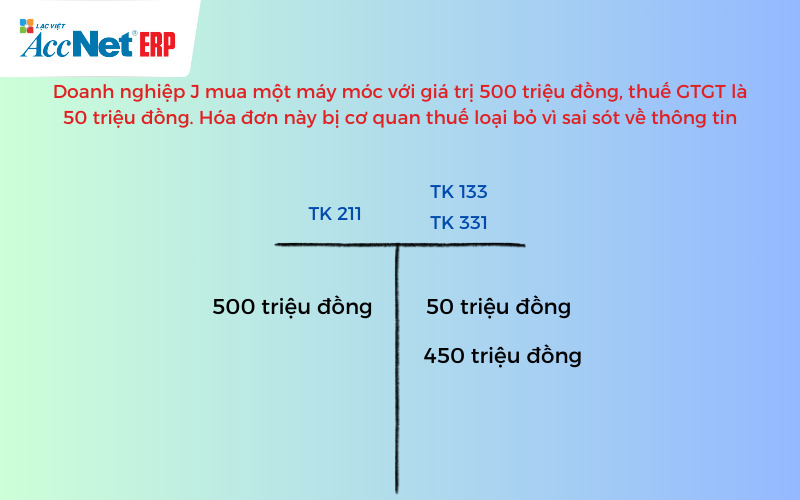

6. Hạch toán hóa đơn mua sắm tài sản cố định bị loại

|

Doanh nghiệp J mua một máy móc với giá trị 500 triệu đồng, thuế GTGT là 50 triệu đồng. Hóa đơn này bị cơ quan thuế loại bỏ vì sai sót về thông tin.

Bút toán điều chỉnh:

- Nợ TK 211 (Tài sản cố định hữu hình): 500 triệu đồng

- Có TK 133 (Thuế GTGT được khấu trừ): 50 triệu đồng

Tìm hiểu thêm:

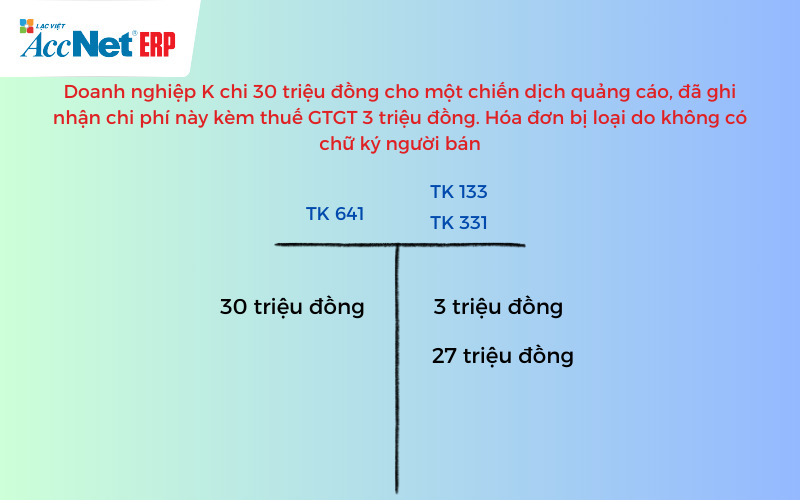

7. Hạch toán hóa đơn chi phí tiếp thị, quảng cáo bị loại như thế nào?

|

Doanh nghiệp K chi 30 triệu đồng cho một chiến dịch quảng cáo, đã ghi nhận chi phí này kèm thuế GTGT 3 triệu đồng. Hóa đơn bị loại do không có chữ ký người bán.

Bút toán điều chỉnh:

- Nợ TK 641 (Chi phí bán hàng): 30 triệu đồng (giảm chi phí quảng cáo)

- Có TK 133 (Thuế GTGT được khấu trừ): 3 triệu đồng

8. Xử lý hóa đơn bị loại chuẩn với AccNet eInvoice

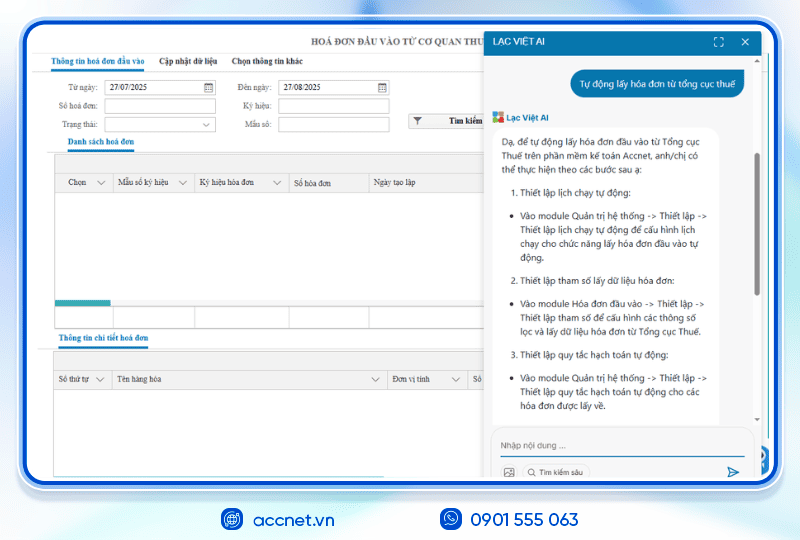

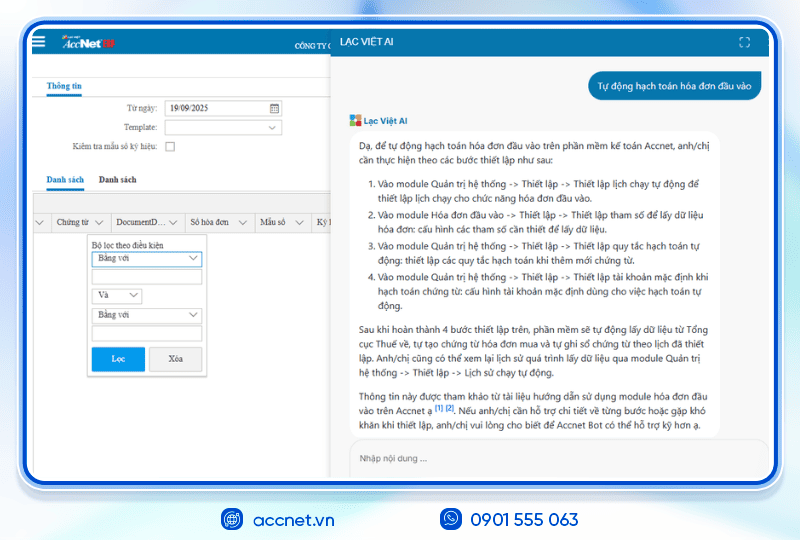

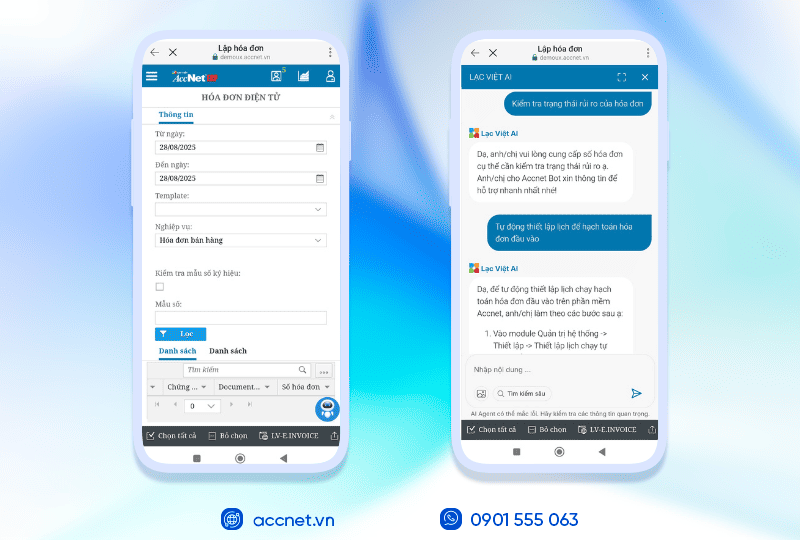

Khi hóa đơn bị loại — tức là không được chấp nhận về mặt thuế — doanh nghiệp cần điều chỉnh lại sổ sách kế toán & hóa đơn một cách chính xác theo quy định. Theo hướng dẫn hiện hành, nếu hóa đơn đầu ra bị loại, kế toán phải xóa bỏ ghi nhận doanh thu và thuế GTGT đầu ra tương ứng; nếu hóa đơn đầu vào bị loại, phải điều chỉnh chi phí, công nợ và thuế GTGT đầu vào (nếu đã ghi nhận) cho phù hợp. Lúc này, AccNet eInvoice chính là công cụ hỗ trợ mạnh mẽ để xử lý các hóa đơn bị loại một cách nhanh, chuẩn và tự động:

- Hệ thống sẽ tự động phát hiện hóa đơn bị loại hoặc không hợp lệ, đưa vào trạng thái cần kiểm tra trước khi phát hành hoặc hạch toán.

- Khi phát hiện hóa đơn đã được ghi nhận trong sổ sách nhưng bị loại sau đó, AccNet eInvoice cho phép thực hiện điều chỉnh bút toán (giảm doanh thu/tăng chi phí, điều chỉnh thuế GTGT) theo nguyên tắc kế toán – thuế mà không làm mất bản gốc.

- Khi điều chỉnh hoặc lập hóa đơn thay thế, các module liên quan như bán hàng, tài chính, công nợ sẽ được cập nhật song song, đảm bảo số liệu nhất quán khắp hệ thống.

- Hệ thống cũng lưu lịch sử phiên bản hóa đơn — ban đầu, điều chỉnh, thay thế — để bạn dễ tra cứu, đối chiếu và giải trình nếu cơ quan thuế yêu cầu.

Với AccNet eInvoice, việc xử lý hóa đơn bị loại không còn là gánh nặng nghiệp vụ thủ công mà trở thành quy trình minh bạch, tự động và đúng luật, giúp doanh nghiệp yên tâm quản lý thuế – kế toán hiệu quả hơn.

PHẦN MỀM HÓA ĐƠN ĐIỆN TỬ ACCNET EINVOICE TÍCH HỢP XUẤT HÓA ĐƠN TỪ MÁY POS - SÀN TMĐT AccNet eInvoice được thiết kế như một nền tảng quản lý hóa đơn điện tử toàn diện, tích hợp sâu vào hệ thống tài chính – kế toán – bán hàng của doanh nghiệp. Đây không chỉ là công cụ phát hành hóa đơn, mà còn là giải pháp giúp tối ưu toàn bộ quy trình vận hành liên quan đến hóa đơn điện tử. Với AccNet eInvoice, doanh nghiệp có thể: TÍCH HỢP XUẤT HÓA ĐƠN TỪ MÁY POS - SÀN TMĐT (RA MẮT 2025) Một trong những điểm khác biệt nổi bật của nền tảng này là khả năng tích hợp xuất hóa đơn ngay từ máy POS tại cửa hàng bán lẻ và từ các sàn TMĐT lớn như Shopee, Lazada, Tiki… Cụ thể, với AccNet eInvoice: ✅ Số hóa hóa đơn – Tối ưu quản trị doanh nghiệp ✅ Tích hợp toàn diện cùng AccNet ERP ✅ Chi phí hợp lý – Lợi ích vượt trội ĐĂNG KÝ NHẬN DEMO NGAY Vui lòng điền các thông tin vào form chúng tôi sẽ liên hệ lại với bạn trong 24h làm việc. KHÁCH HÀNG TIÊU BIỂU ĐÃ VÀ ĐANG TRIỂN KHAI ACCNET EINVOICE

✅ Demo miễn phí full tính năng ✅ Báo giá cá nhân hóa theo quy mô doanh nghiệp ✅ Tư vấn 1:1 cùng chuyên gia có nhiều kinh nghiệm

Tham khảo thêm: Cách ghi nhận và xử lý chứng từ giảm giá trong kế toán doanh nghiệp

Hạch toán đúng cách khi hóa đơn bị loại là rất quan trọng để tránh các rủi ro như bị truy thu thuế, bị phạt hành chính, gặp khó khăn trong việc cân đối sổ sách kế toán. Việc hạch toán chính xác cũng giúp doanh nghiệp duy trì sự minh bạch trong báo cáo tài chính, tạo điều kiện thuận lợi cho việc kiểm tra thuế. Hi vọng qua bài viết này, doanh nghiệp sẽ nắm rõ hóa đơn bị loại hạch toán như thế nào? Chúc các bạn ứng dụng thành công!

THÔNG TIN LIÊN HỆ:

- GIẢI PHÁP KẾ TOÁN TOÀN DIỆN ACCNET

- 🏢 Trụ sở chính: 23 Nguyễn Thị huỳnh, Phường 8, Quận Phú Nhuận, TP.HCM

- ☎️ Hotline: 0901 555 063

- 📧 Email: accnet@lacviet.com.vn

- 🌐 Website: https://accnet.vn/

Chủ đề: